- Back to Home »

- Lembaga Keuangan Dan Perkembangan Perbankan Di Indonesia

Posted by : Unknown

Minggu, 27 Desember 2015

- LEMBAGA KEUANGAN DAN PERBANKAN DI INDONESIA

BARTER > UANG BARANG > UANG > (UANG LOGAM

& UANG KERTAS) > LEMBAGA

KEUANGAN (LKB & LKBB)

A. PENGERTIAN, FUNGSI DAN PERANAN LEMBAGA

KEUANGAN BANK DAN NON BANK

- LKB (Lembaga Keuangan Bank)

Adalah lembaga keuangan

yang memberikan jasa keuangan yang paling lengkap dengan melakukan usaha

menyalurkan dana atau memberikan kredit dan menghimpuun dana dari masyarakat

dalam bentuk simpanan.

- LKBB (Lembaga Keuangan Bukan Bank)

Adalah semua badan yang

melakukan kegiatan di bidang keuangan yang secara langsung atau tidak langsung

menghimpun dana terutama dengan jalan mengeluarkan surat berharga dan

menyalurkan dana kepada masyarakat terutama membiayai investasi perusahaan. Lembaga keuangan bukan bank mulai banyak didirikan pada tahun 1972 yang

tujuannya adalah untuk mendorong perkembangan pasar uang dan pasar modal serta

membantu permodalan perusahaan terutama pengusaha golongan ekonomi lemah. Dasar

hukum pendirian LKBB adalah sebagai berikut:

-

UU no 15 tahun 1952 tentang bursa (lembaran

negara no 67 tahun 1952)

-

SK menteri keuangan No.kep.38/MK/IV/1972

tanggal 18 januari 1972 tentang perubahan dan tambahan surat keputusan menteri

keuangan nokep 792/MK/IV/1970 tanggal 7 desember 1970.

|

Jenis lembaga keuangan

|

Fungsi Menghimpun dana

|

Fungsi Menyalurkan Dana

|

|

Bank

|

-

Secara langsung

-

Secara tidak langsung

|

-

Modal kerja, konsumsi, investasi

-

Kepada masyarakat individu atau kepada

badan usaha

-

Jangka pendek/jangka menengah/jangka

panjang

|

|

Lembaga Keuangan Bukan Bank

|

-

Secara tidak langsung

|

-

Untuk investasi

-

Kepada badan usaha

-

Jangka menengah/jangka panjang

|

Fungsi bank:

- Sebagai perantara keuangan (Financial inttermediary institution)

- Agent of trust

- Agent of development

- Agent of service

B. JENIS-JENIS LEMBAGA KEUANGAN BANK DAN NON

BANK

- Jenis LKB

a.

Berdasarkan UU no.14 tahun 1967

1) Berdasarkan fungsinya.

Menurut UU Pokok Perbankan

nomor 14 tahun 1967 jenis perbankan menurut fungsinya terdiri dari bank

umum, bank pembangunan, bank

tabungan,bank pasar, bank desa, lumbung desa, bank pegawai dan bank lainnya.

Namun setelah keluar UU pokok perbankan no 7 tahun 1992 dan ditegaskan lagi dengan keluarnya UU Ri

nomor 10 tahun 1998, jenis perbankan terbagi menjadi dua yaitu:

a)

Bank Umum (commercial bank)

-

Bank umum adalah bank yang melaksanakan

kegiatan usaha secara konvensional atau berdasarkan prinsip syariah yang dalam kegiatannya memberikan jasa dalam

lalu lintas pembayaran. Sifat jasa yang diberikan dalah umum dan wilayah

operasinya dapat dilakukan diseluruh wilayah.

-

Bank umum dapat berbentul PT, Perusahaan

Daerah, Koperasi, Perusahaan Perseroan (Persero)

b)

Bank Perkreditan Rakyat (BPR)

-

Bank Perkreditan Rakyat (BPR) adalah bank yang melaksanakan kegiatan usaha secara konvensional atau

berdasarkan prinsip syariah yang dalam kegiatannya tidak memberikan jasa dallam

lalu lintas pembayaran. Artinya disini kegiatan BPR jauh lebih sempit jika

dibandingkan dengan bank umum. dapat berbentuk PT, Perusahaan Daerah, Koperasi

atau bentuk lain yang ditetapkan oleh peraturan pemerintah.

2) Berdasarkan kepemilikan

a)

Bank milik pemerintah

Dimana baik akte pendirian

maupun modalnya dimiliki oleh pemerintah sehingga seluruh keuntungan bank ini dimiliki oleh

pemerintah juga. Ex: BNI 46, BRI, BNI. Sedangkan milik pemerintah daerah BPD

DIY, Bank DKI dll

b)

Bank milik swasta nasional

Bank jenis ini seluruh

atau sebagian besarnya dimiliki oleh swasta nasional serta akte pendiriannya

pun didirikan oleh swasta, sehingga keuntungannya adalah milik swasta. Ex: Bank

Muammalat, BCA, BII dan lainnya.

c)

Bank milik koperasi

Kepemilikan-kepemilikan

saham ini dimiliki oleh perusahaan yang berbadan hukum koperasi. Ex: Bank Umum Koperasi Indonesia.

d)

Bank milik asing

Bank jenis ini merupakan

cabang dari bank yang ada di luar negeri, baik milik swasta asing atau

pemerintah asing. Jjelas kepemilikannyapun dimiliki oleh pihak luar negeri. Ex:

ABN AMRO bank, Standard Chartered bank,

City Bank, Bank of Tokyo dll.

e)

Bank milik campuran

Saham bank campuran

dimiliki oleh pihak asing dan pihak swasta nasional dan kepemilikan sahamnya

secara mayoritas dipegang oleh warga negara indonesia. Ex: Bank Sakura

Swadarma, Sanwa Indonesia Bank dll.

3) Berdasarkan dari cara menentukan harga

a)

Bank yang berdasarkan prinsip konvensional

Pada bank konvensional

cara penentuan harganya adalah sebagai berikut:

1)

Menentukan bunga sebagai harga (spread

based), baik untuk produk simpanan seperti

giro, tabungan maupun deposito.

2)

Biaya biaya ditentukan dalam prosetase atau

nominal tertentu (fee based)

b)

Bank yang berdasarkan prinsip syariah

Bank ini menetapkan harga

dengan aturan perjanjian hukum islam antara bank dengan pihak lain untuk

menyimpan dana atau pembiayaan usaha atau kegiatan perbankan lainnya.

Prinsip syariah seperti prinsip bagi

hasil (mudharabah).

4) Berdasarkan segi status

a)

Bank Devisa

Adalah bank yang dapat

melaksanakan transaksi keluar negeri atau yang berhubungan dengan mata uang asing

secara keseluruhan. Misalnya transfer keluar negeri, inkaso keluar negeri,

pembukaan dan pembayaran L/C, dll.

b)

Bank non Devisa

Merupakan bank yang belum

mempunyai ijin untuk melaksanakan transaksi sebagai bank devisa sehingga tidak

dapat melaksanakan transaksi seperti hanya bank devisa dimana transaksi yang

dilakukan masih dalam batas-batas negara.

- Jenis LKBB:

-

Lembaga pembiayaan pembangunan (development

finance corporation)

-

Lembaga perantara dan penerbitan surat-surat

berharga (Investmet finance corporation) yang kini berjumlah 9 buah

-

Lembaga keuangan lainnya yang diatur

kemudian. Hingga kini terdapat 2 LKBB jenis lainnya yaitu PT.Papan Sejahtera

dan PT Sarana Bersama Pembiayaan Indonesia.

C.

PENGENALAN SISTIM

KEUANGAN DI INDONESIA

Sistem

keuangan (financial system) pada umumnya merupakan suatu kesatuan sistem yang

dibentuk dari semua lembaga keuangan yang ada dan yang kegiatan utamanya

dibidang keuangan adalah menarik dana dari dan menyalurkannya kepada masyarakat.

Keberadaan sistem keuangan ini diharapkan dapat melaksanakan fungsinya sebagai

lembaga perantara keuangan (financial intermediation) dan lembaga transmisi

yang mampu menjembatani mereka yang

kelebihan dan kekurangan dana serta memperlancar transaksi ekonomi.

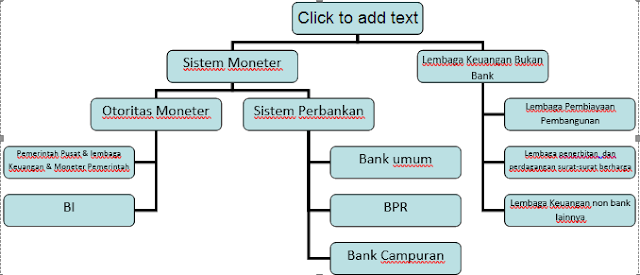

Di

Indonesia sistem keuangan dapat dikelompokkan menjadi dua yaitu sistem moneter

dan lembaga keuangan lainnya.

Di bawah ini merupakan bagan sistem keuangan

Indonesia:

PERKEMBANGAN

PERBANKAN DI INDONESIA

D.

KONDISI SEBELUM

DEREGULASI

Latar belakang deregulasi (perubahan-perubahan

yang dimotori oleh otoritas moneter untuk meingkatkan kinerja dunia perbankan

dan kinerja sektor rill) perbankan adalah tingkat inflasi yang tinggi serta

kondisi ekonomi makro secara umum yang tidak bagus terjadi bersamaan dengan

kondisi perbankan yang tidak dapat memobilisasikan dana dengan baik sehingga

memaksa pemerintah untuk melakukan serangkaian kebijakan berupa deregulasi sektor riil dan sektor moneter.

- Paket 1 juni 1983

-

Pengurangan KLBI kecualiuntuk sektor-sektor tertentu

-

Pemberian kebebasan bank untuk menetapkan suku bunga simpanan dan

pinjaman kecuali untuk sektor-sektor tertentu.

-

Penghapusan pagu kredit dan pembatasan aktiva lain sebagai

instrument pengendali jumlah uang

beredar.

-

Tahun 1984 BI mengeluarkan SBI

-

Tahun 1985 dikeluarkannya ketentuan perdagangan SBPU dan fasilitas

diskontooleh BI

- Paket 27 Oktober 1988 yang berisi tentang:

-

Pengerahan dana masyarakat yang meliputi kemudahan pembukaan

kantor cabang pemerintah termasuk pembukaan kantor cabang baru, kejelasan

aturan pendirian bank swasta (modal disetor bank umum 10 Miliyar dan BPR

minimal 50 juta, BPR dapat diangkat menjadi bank umum, BPR dapat menghimpun

dana dari masyarakat dalam bentuk tabungan,

deposito dan giro dan kemudahakan dalam mendirikan bank campuran), bank

dan lembaga keuangan bukan bank dapat menerbitkan sertifikat deposito tanpa

memerlukan izin dan semua bank dapat memberikan layanan tabanas dan tabungan

lainnya.

-

Efisiensi lembaga keuangan yang meliputi BUMN dan BUMD dapat

menempatkan sampai 50% dananya pada bank nasionalmanapun, batas

maksimalpemberian kredit (BMPK) nagi lembaga keuangan dan bukan lembaga

keuangan.

-

Pengendalian kebijakan moneter

-

Pengembangan pasar modal

-

Dilanjutkan paket 20 desember 1988 yang berisi tentang

-

Kemudian dilanjutkan peket 25 maret 1989

-

Paket januari 1990

- Paket 28 februari 1991

-

Berisi penyempurnaan paket

sebelumnya menuju lembaga keuangan dengan prinsip kehati-hatian sehingga

masyarakat tetap percaya terhadap lembaga keuangan.

-

Kemudian disusul oleh UU no. 7 tentang perbankan ditetapkan tahun

1992

- Paket 29 mei 1993 yang berisi tentang penyempurnaan aturan kesehatan bank yang meliputi:

-

Rasio Kecukupan Modal (CAR), bank dapat memasukkan laba tahun lalu

ke dalam modal sendiri

-

Cadangan minimum diturunkan dari 1% menjadi 0,5%

-

Batas maksimum pemberian kredit (BPMK).

-

Kredit usaha kecil(KUK)

-

Pembentukan cadangan piutang

-

Rasio pinjaman terhadap dana pihak ketiga

- Paket Juli 1997

-

Pemberian pagu kredit terhadap perusahaan pengembang property

karena kredit macet bidang property meningkat

-

Sebelumnya pada bulan April BI menaikkan cadangan minimal 3% ke

5%.

E.

KONDISI SETELAH

DEREGULASI

Ciri kondisi perbankan setelah

deregulasi:

1.

Meningkatnya kepastian hukum terutama yang berkaitan dengan usaha

perbankan

2.

Jumlah bank swasta meningkat karena mudahnya prosedur pendirian

bankswasta

3.

Tingkat persaingan bank semakin kuat dan kebijakan diskriminatif

yang menguntungkan bank-bank tertentu semakin dihindari

4.

Adanya SBI dan SBPU

5.

Kepercayaan meningkat karena merasa amana dan untung menyimpan

maupun meminjam dana di bank

6.

Mobilisasi dana meningkat demi semakin kuatnya sektor riil.

F.

KONDISI SAAT

KRISIS EKONOMI

Perkembangan perbankan yang

kuat terhenti karena adanya krisis ekonomi yangterjadi pada akhir 1990 an.

Kondisi perbankan di Indonesia pasca krisis ekonomi adalah sebagai berikut:

- Tingkat kepercayaan masyarakat dalam dan luar negeri menurun drastis.

-

Kepercayaan masyarakat untuk menyimpan dana pada bank turun karena

masyarakat banyak memperoleh informasi tentang permasalahan yang terdapat pada

bank-bank yang ada. Banyak bank yang melanggar aturan-aturan kesehatan bank

dari bank Indonesia, banyak bank yang kesulitan likuiditas, banyak cerita

tentang kredit macet, banyak bank yang ditutup, adanya masalah pengembalian

dana simpanan nasabah dan masalah perbankan lain.

-

Kepercayaan bank untuk menyalurkan dananya kepada masyarakat juga

hilang karena khawatir masyarakat tidak mampu mengembalikan pinjamandengan

berbagai macam sebab baik karena sektor rill yang sedang acau, debitor tidak mampu

membayar bunga yang tinggi atau banyak debitor yang tidak mau membayar pinjaman

meskipun sebenarnya mampu.

- Sebagian bank dalam keadaan tidak sehat

- Kebijakan spread (dilakukan karena kebijkan uang ketat yang dilakukan otoritas moneter dengan dinaikkannya SBI) negatif sehingga bank harus menanggung rugi dalam kegiatan usahanya.

- Munculnya peraturan perundangan yang baru yang menjamin independensi bank sentral dan lebih menjamin kegiatan bank yang bebas korupsi dan kolusi.

- Jumlah bank menurun karena sektor riil yang lemah, proporsikredit bermasalah yang tinggi dan likuiditas yang rendah sehingga memaksa BI untuk melikuidasi beberapa bank.

G.

KONDISI PERBANKAN

TERKINI.

Tiga hal penting menandai

kondisi terakhir sektorperbankan di

Indonesia.ketiga hal tersebut adalah:

- Selesainya penyusunan arsitektur perbankan Indonesia (API). Munculnya API ini dipicu oleh adanya krisis perbankan dan krisis ekonomi yang terjadi di Indonesia mulai tahun 1997. Salah satu landasan penting penyusunan API adalah usaha BI untuk menerapkan 25 basel core prinsiple.

- Serangkaian rencana dan komitmen pemerintah, DPR dan BI untuk membentuk dan menyusun:

a)

lembaga penjamin simpanan

b)

lembaga pengawas perbankan yang independen

c)

otoritas jasa keuangan

- Kinerja keuangan lebih menunjukkan kondisi masa peralihan atau masa pemulihan dari krisis ekonomi kearah kondisi perbankan yang lebih sesuai dengan praktik-praktik perbankan yang lebih baik. Praktik perbankan yang lebih baik ini antara lain mengarah pada:

a)

manajemen pengelolaan resiko yang lebih baik

b)

struktur perbankannasional yang lebih baik

c)

penerapan prinsip kehati-hatian (prudential banking) yang

konsisten

d)

menyalurkan dana masyarakat kearah yang lebih mencerminkan bank

sebagai perantara keuangan (financial

intermediary) dengan tetap berlandaskan prinsip kehati-hatian.